Nors retas tautietis pasidomi, kaip sekasi jo pasirinktam fondui, visuomenėje yra manančių, kad pasitikėti pensijų fondais gana rizikinga, mat jie gali bankrutuoti. Iš kur kyla tokios gyventojų baimės ir kiek jos pagrįstos?

Nepasitikėjimas – nepagrįstas

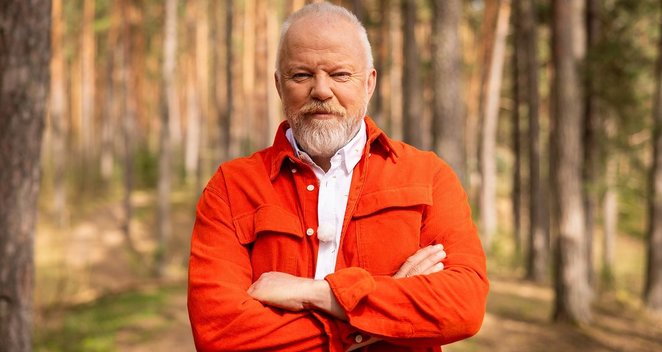

Ekonomistas, socialinių mokslų daktaras Teodoras Medaiskis įsitikinęs, kad nepasitikėjimas pensijų fondais susijęs su negatyvia lietuvių patirtimi praeityje.

„Gyventojai prisimena bankų bankrotus, tad panašių asociacijų jiems gali kelti ir pensijų fondai, nors nė vienas iš jų nėra kaip nors sužlugęs. Žinoma, yra tokių, kurie per krizę neteko dalies aktyvų vertės, bet vėliau, vieniems mažiau, kitiems daugiau šią vertę pavyko atstatyti“, – sakė profesorius.

Anot jo, nepasitikėjimas kyla ir dėl bendros nepasitikėjimo atmosferos bankais ir finansų sektoriumi. „Reikėtų turėti omeny, kad pensijų fondai yra tik dalis visos finansų sistemos, o šiuo metu galiojantys įstatymai labai griežtai reglamentuoja (ypač II pakopos) pensijų fondų veiklą. Itin aiškiai reglamentuojama, į ką minėti fondai gali investuoti, o į ką – ne“, – sako jis.

T.Medaiskis teigia, kad toks scenarijus, jog pensijų fonduose laikomi žmonių pinigai pražūtų – praktiškai neįmanomas, o žmonės nerimauja dėl to, kad paprasčiausiai nežino, kokias apsaugos priemones jų investicijoms taiko valstybė. „Saugumo garantijos šiuo atveju yra labai aukštos. Prarasti sukauptų pinigų negalima, bet keičiantis situacijai finansų rinkose, aktyvų vertė gali keistis“, – sako jis.

Ekonomistas pastebi, kad vis daugiau dėmesio taupantieji senatvei skiria vadinamiesiems gyvenimo ciklo pensijų fondams. „Šių fondų veikimo principas toks: kuo žmogus vyresnis, tuo jo aktyvai yra saugesni. Įstatymas numato, kad vyresnių žmonių lėšos būtų investuojamos į saugesnius aktyvus. O jauni žmonės gali sau leisti rizikuoti – prarasti dalį investicijų ir vėl jų vertę atstatyti, – juk jiems dar lieka laiko iki termino, kai galės pinigais naudotis“, – teigia jis.

„Tyrimai rodo, kad gyvenimo ciklais paremta kaupimo sistema, kuri numato, kad kuo vyresnis žmogus, tuo į saugesnius aktyvus jis investuoja, yra racionali ir naudinga“, – primena T. Medaiskis.

Investicijas saugo įstatymai

Nepagrįstu gyventojų nerimą dėl pensijų fondų patikimumo vadina ir Lietuvos banko (LB) Ilgalaikių taupymo ir draudimo produktų priežiūros skyriaus vyriausiasis specialistas Martynas Solovjovas.

„Tokios baimės yra visiškai nepagrįstos. Pats pensijų fondas negali bankrutuoti; tai gali nutikti jį valdančiai valdymo įmonei, tačiau yra aiškus mechanizmas, kaip tokiu atveju visas pensijų fondų turtas perduodamas kitam valdytojui valdyti“, – sako jis.

Pasak M.Solovjovo, pensijų fondų dalyvių apsauga užtikrinama specialiais Lietuvos Respublikos (LR) įstatymais ir, jei susiklosto tokia situacija, kad pensijų fondą valdančiai kaupimo bendrovei gresia bankrotas, įstatymuose numatytas konkretus veiksmų planas. „Pensijų fondų lėšos atskirtos nuo valdymo įmonės ir laikomos depozitoriume patikėjimo teise. Bankrutavus valdymo įmonei, pensijų fondo valdymas būtų perduotas kitai įmonei, o pensijų fonde sukauptas turtas ir toliau būtų laikomas depozitoriume, taigi, visos lėšos ir toliau priklausys dalyviams“, – kalbėdamas apie tai, kas daroma su gyventojų lėšomis pensijų fondą valdančios bendrovės bankroto atveju, aiškina M. Solovjovas.

Jei valdymo įmonei būtų iškelta bankroto byla, pensijų įmokų mokėjimas į jos valdomą fondą būtų sustabdomas. Jis būtų atnaujintas tik perdavus pensijų fondų valdymą kitai valdymo įmonei. Pensijų įmokas, kurių mokėjimas sustabdytas dėl valdymo įmonei iškeltos bankroto bylos, „Sodra“ laikys banke patikėjimo teisės pagrindais, bet atskirai nuo kitų jos lėšų.

Dar vienas svarbus aspektas, kurį vertėtų žinoti kaupiantiems pensiją, – pensijų kaupimo sistemos dalyvių lėšos yra teisiškai atskirtos nuo pačios kaupimo bendrovės lėšų, tad į jas negali būti nukreipti jokie kreditorių reikalavimai, pareikšti bendrovei jos bankroto atveju. „Pensijų kaupimo įstatyme nustatyta, kad į pensijų turtą draudžiama nukreipti išieškojimą pagal valdymo įmonės prievoles“, – akcentuoja LB atstovas.

Svyravimai rinkose – laikini

Gyventojai kartais prisipažįsta nesijaučiantys užtikrintai ir dėl fonduose laikomų lėšų mažėjimo esant dideliems svyravimams akcijų rinkose. Ar tokia baimė iš tiesų pagrįsta ir kaip gyventojai apsaugoti nuo neatsakingo fondų valdytojų elgesio?, – teiraujamės LB atstovo.

„Dėl svyravimų akcijų rinkoje neverta jaudintis. Remiantis istoriniais duomenimis galima teigti, kad ilguoju laikotarpiu akcijų rinkų grąža yra teigiama: nepaisant rinkoje atsirandančių svyravimų ar nuosmukių, bėgant laikui sugrįžtama prie buvusio lygio ir akcijų kainos auga toliau“, – aiškina M. Solovjovas.

Anot jo, pensijų fonduose, kurių dalyviai yra jauno amžiaus, didesnę turto dalį užima rizikingi aktyvai (pvz., akcijos) dėl to, kad rinkose krentant akcijų kainoms, valdytojas turi galimybę jas pirkti pigiau, tikėdamasis, kad ateityje šių akcijų kaina vėl kils ir grįš prie normalaus lygio. O metams bėgant ir pensijų fondų dalyviams senstant, laukti, kol akcijų kaina vėl išaugs, nerekomenduojama, todėl pereinama prie mažiau rizikingų ir mažiau jautrių įvairiems svyravimams aktyvų (pvz., vyriausybės vertybiniai popieriai). Taip suvaldoma rizika, o į pensiją artimiausiu metu turintys išeiti žmonės apsaugomi, kad nenukentėtų dėl trumpalaikių akcijų rinkų svyravimų.

„Fondo valdytojams įstatymuose yra numatyta pareiga veikti klientui geriausiomis sąlygomis, taip pat yra nustatyti investicijų portfelio diversifikavimo reikalavimai, apibrėžta, kas gali būti investavimo objektai. Taigi, valdymo įmonės privalo paisyti dalyvių interesų, o joms užkertamas kelias investuoti į itin rizikingus ar nepatikimus aktyvus bei sukoncentruoti per didelę turto dalį į vieną aktyvą“, – apie privalomas saugumo priemones aiškindamas pašnekovas taip pat patikslina, kad pensijų fondų valdytojai rizikos valdymui gali naudoti ir išvestines finansines priemones, tačiau prieš tai taisyklėse privalo nurodyti, kokios priemonės ir kokiais tikslais bus naudojamos.